Notre voiture !

Ceux qui me suivent sur ma page facebook savent que nous avons commencé à chercher une voiture pendant le mois de mai (mais ils n’ont pas eu le fin mot de l’histoire).

Début mai, nous avons laissé les enfants avec une baby-sitter et nous sommes allés nous promener dans le quartier des concessionnaires automobiles (route 440 à Jersey City, pour ceux qui ont envie d’aller voir), histoire de regarder des près les différents modèles qu’on peut trouver ici.

Quand on cherche une voiture, c’est important de savoir ce dont on a besoin:

- Mari: une grosse voiture de type 4×4, un grand coffre

- Moi : une jolie petite voiture qui ne ressemble pas à un 4×4

- Buzz : une voiture de course, rouge, qui va plus vite que la police

- Woody : une voiture qui nettoie la route, violette

Avec cette liste en tête, nous voilà à la recherche de la perle rare qui plaira à tout le monde.

Nous avons vu plein de voitures, j’ai même pris des notes pour ne pas tout mélanger.

Hyundai Tucson, Toyota RAV4, Kia Sorento, Hyundai SantaFe, Toyota Sienna, Hyundai Veracruz, Toyota Prius… arrivés là, nous hésitions entre Tucson, Rav4 et Prius. Nous étions sur le point de rentrer à la maison lorsque nous sommes passés devant Honda. Allez, tant qu’on y est, allons voir ! Et nous sommes sortis de là convaincus par la CR-V 🙂

Le modèle étant choisi, ne reste plus qu’à chercher les deals intéressants, se renseigner sur les assurances auto et sur les conditions d’emprunts. Chercher les bonnes affaires, c’est facile comparé au cirque pour souscrire à une assurance et à la galère pour obtenir un prêt. Je vais vous parler de la partie assurance, parce que c’est particulièrement impressionnant !

L’assurance auto

Alors, déjà, pour faire des devis il faut commencer par se créer un compte avec toutes ses infos personnelles. Après on se fait spammer, c’est génial.

Ensuite, ils te posent des questions. Certaines auxquelles on s’attend, d’autres qu’on ne comprend à peine :

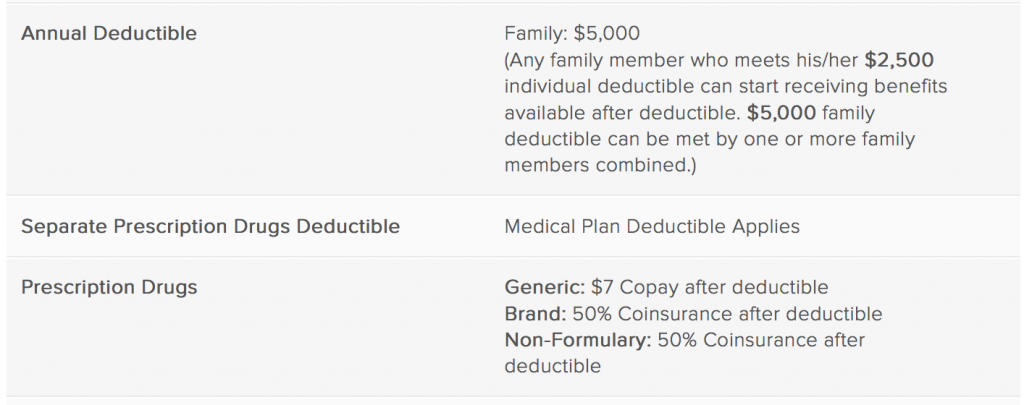

- date du permis – seul le permis américain compte, nous voilà considérés comme jeunes conducteurs (avec majoration du prix, sinon c’est pas drôle)

- Tort options : il faut choisir entre limited et full. Apparemment c’est un truc propre au NJ (et un autre état que j’ai oublié) qui fait que si on choisit limited, on n’a pas le droit de porter plainte contre quelqu’un qui nous cause un accident. Pour garder le droit à porter plainte, il faut prendre full et l’assurance coûte 50% de plus

- Bodily Injury Liability : il faut choisir un montant dans une liste qui va de $15,000 à $500,000. Si nous sommes en tort dans un accident et que les frais d’hôpitaux de la partie adverse s’élèvent au-delà du montant qu’on choisit, c’est à nous de payer le reste

- Property Damage Liability : pareil, faut choisir un montant. Là je crois que c’est pareil mais pour réparer la voiture

- PIP Full Health Primary : choisir un montant, encore. Pfff, ça commence à bien faire. C’est pour quoi maintenant ? Bon, apparemment, c’est pour payer nos frais médicaux si l’autre en face ne paye pas, ou un truc comme ça

- Uninsured & Underinsured Motorist : bon, là c’est si l’autre est en tort et qu’il n’a pas d’assurance, de combien est-ce qu’on pense avoir besoin pour nos frais d’hôpitaux

Bon, j’arrête là parce que c’est chiant et qu’on ne pige rien, mais la liste n’est pas finie… Il faut faire des paris, choisir entre prendre le max de toutes les options et payer $500 par mois d’assurance auto, ou alors prier qu’on n’ait pas d’accident grave et prendre des montants moins élevés pour payer deux fois moins…

Bref, une belle prise de tête !

L’achat de notre voiture

J’ai laissé à Mari le soin de chercher tout seul la bonne affaire. Il en a trouvé une moins chère que les autres à 15km de chez nous et donc le voilà parti un soir après le boulot jusqu’à l’endroit en question.

Le vendeur propose des prêts à 0.7% et nous nous étions dit que c’était un bon taux. Sauf que finalement, comme nous n’avons pas de credit history (toujours la même histoire), et bien c’est pas 0.7% mais 6% et là faut pas abuser quand même ! Du coup, Mari répond au vendeur qu’on ira voir notre banquier pour ça et il laisse un acompte. Le vendeur lui répond qu’il peut prendre la voiture quand même et qu’on le paiera quand on aura les sous. Je vous avoue que ça nous a scotché, quand même !!

Donc voilà, maintenant nous avons notre jolie voiture avec un gros coffre et tout le monde est content ; les enfants sont fiers de raconter à les copains et maîtresses qu’ils ont une « voiture CRV » 🙂